【研究结论】

1.互联网与金融的融合已基本完成第一步,创新业务覆盖了投资、银行和保险三大金融支柱行业,以及征信、支付两个基础设施领域。

2.目前产业的演进正在从“互联网+金融”深入到“互联网+金融+产业”的阶段。突破口在于找到产业链上合适的交易场景。

3.合适的场景至少应具备三大特征,包括未来能产生稳定的预期现金流、可借助互联网征信手段控制风险、有较大的未被传统金融满足的市场空间。

4.房地产行业重资本、长运营周期带来的高杠杆需求和汽车行业的长产业链特征,使他们成为互联网金融场景开发的先发行业。

序:步入“互联网金融+产业”时代

过去两年是互联网金融产品创新的井喷期。众筹、P2P、信用分和扫码支付这些两年前大家都还鲜有所闻的新词,几乎都经历了人人参与的狂热。

到目前为止,互联网在金融业三大支柱业务中都与传统金融机构相补充,形成了完整的产品布局。

股权投资领域有股权众筹、网络券商;债权投资领域有P2P、网络小贷、网络消费贷款、网上银行;保险领域有互联网保险。此外,金融业的两大基础设施中,支付一直走在互联网金融创新的前列,征信在有了网络数据的支撑后前景可期。可以说,网金融合已经走完了产品创新的第一步。

不仅如此,平台级产品已经出现,大玩家和先行者已经占据了各个领域的高点。

支付的双寡头市场已经形成。支付宝依托每年万亿交易量的电商平台形成交易闭环。微信钱包则依托移动端最高频App,嵌入多元支付场景。除非出现颠覆性的应用,后来者很难脱颖而出。

征信受限于数据壁垒和牌照壁垒,未来同样会是少量数据巨头们的游戏。这在美国、日本和德国都已经得到验证。以美国为例,个人征信领域Experian、Equifax和Transunion三分天下,企业征信领域Dun&Bradstreet一家独大。

P2P平台已经开始洗牌,监管措施出台后,不满足条件的平台被清退出场。留给陆金所和宜信等积累了业务和口碑的平台更多的机会。即使没有监管的外力作用,互联网金融自身的演进逻辑也会导致大者恒大。

我们并不需要一一列举,即使在那些格局未定的行业同样如此。互联网金融的一大优势在于基于数据更好地衡量和控制风险,做到高效的产品定价。互联网巨头和具备先发优势的平台能获得更多的数据、也有更多的时间和资源训练模型,这进一步拉开了他们和新创公司之间的差距。如果仅仅是这样,技术型企业还能弯道突围。但金融是基于信用的交易,越早建立声誉、品牌信任度越高的平台越能享受滚雪球效应。这更加大了新创企业做大的难度。

既然如此,下一个互联网金融的机会在哪里?

互联网是信息流通的媒介,金融是资金流通的媒介。网金融合后,金融市场信息不对称问题的减轻推动资金的配置更加高效。但这一优势仍然需要与实体经济结合才能真正发挥。因此,网金融合之后,自然会进入“互联网金融+产业”的时代。实体经济产业链上的交易场景或许就是下一个风口。

一、房地产行业的互联网金融化场景

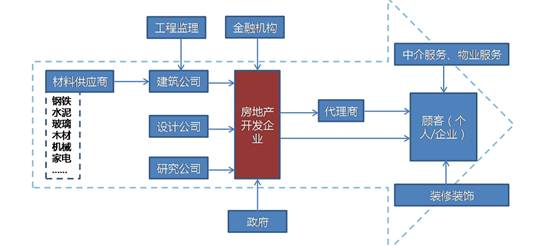

房地产是互联网金融化率先启动的行业。这是典型的重资产行业,而且资金周转慢。2014年A股上市的房地产开发公司存货周转天数为1338天。从拿地到销售平均需要三年半时间,如果加上应收账款的回收,这个时间更长。重资产、慢周转使房地产行业需要较高的杠杆。但产业链上的中小型企业受到政策调控和自身业务特殊性的影响,很难从银行获得贷款。这就为互联网金融创造了机会。

图片来源:wind

1. 供应链:通过关键结点批量获